家を買いたいけど住宅ローンが重い!ずっと払えるの?

借金地獄の始まり!?住宅ローンが重くのしかかるイメージは本当!?

皆様こんにちは!マイホーム不動産の広報すずきです。

今回は住宅ローンを重く思っていて、大きな不安を抱えていらっしゃる方に、特に読んでいただきたいお話しです。

結論から言うと、実は住宅ローンを抱えるよりもずっと恐いのは、

「貯金ができないまま賃貸料を払い続け、最後には何も残らない」

という現実の方が、さらに恐いのではないだろうか?

という広報すずきの個人的見解をおおいに反映した内容になっております。

もしも「当てはまる!」とお思いの方は、ぜひとも最後までお読みいただくことをおすすめします。

それではいきましょう!

YOUTUBEショート動画もどうぞ↓

家族3人で暮らすAさんの場合、住宅ローンはどうのしかかる?

それでは早速、実際によくある事例を挙げながら、お話ししていきますね。

ここからはAさんというご家族をモデルとして、

「賃貸で済み続ける場合と、購入して住宅ローンを抱える場合では

どんな風に金銭的事情が変わるのか?」

を見ていきましょう!

【家族3人で暮らしているAさん(30歳)・妻28歳・お子様一人】

という家族構成だとします。

今の家賃

10万(駐車場込みで)

2DK

だとすると、1年で120万円をこの賃貸に支払っています。

生まれたばかりのお子さんが巣立つまでここに住み続ける(25年)

とすると、120万円×30年=3600万円となります。

つまり3600万円を、賃貸物件に注ぐことになりますね。

更にその間に2年ごとに更新料として家賃1か月分を払うとすると、

10万円×15回で150万円の更新料が必要です。

3600万円+150万円=3750万円が支払い総額になるんですね。

つまり30年間を家賃10万円の賃貸で暮らすという事は、

自分の資産には決して残らない不動産に、3750万円もの金額を支払い続ける

ということになる訳ですね。

この時点で、Aさんは60歳になっています。

子供が巣立ったので、Aさんは妻と二人で家賃7万円のアパートに暮らそうと考えました。

そこにAさんが90才で亡くなるまで、30年間、暮らしました。

すると

7万円×12回=年間84万円

84万円×30年=2520万円

30年間の間に更新が15回、

7万円×15=105万円(30年の間の更新料)とすると、

60才から90才になるまでにAさんが支払う総額は、2625万円という計算になります。

ただし賃貸なので、

Aさんが亡くなった後、奥様が賃貸料を支払わなくてはいけません。

また、売れるような財産もありません。

そのふたつが、賃貸と住宅ローンの差です。

Aさんが住宅ローンで家を買っていた場合は?

さて、では住宅ローンを組んで家を購入したとすると、どういった金銭的事情が見えてくるのでしょうか。

月々の支払いを賃貸の時と同じように10万円として、計算してみましょう。

住宅ローンで払う場合、金利を1%で35年で98,799円の支払いだと、3500万円の借り入れになります。

3500万円の借り入れをすると、おそらく地域によっては4LDK駐車場付きの新築戸建てが買えてしまいます。

(もし金利が4%に爆上がりしたら、月154,971円のお支払いになりますが、今は住宅ローンの金利が1%より低い事が多いですね。)

また、住宅ローンを支払い終わった後は、「固定資産税の支払い」「建物の修繕費」などの支出だけで固定の出費がとても軽くなります。

よく「自分の家を買うと、修繕費がかかるから」という方もいらっしゃるのですが、「支払う家賃の総額」「売れる財産として残るかどうか?」などを考えると、修繕費なんて軽いものだと思います。

きつい言い方になってしまいますが、自分の収入に見合わない物件を買ってしまうと、確かに修繕費や固定資産税の支払いがきつくなるかもしれません。

しっかりと将来設計を立てた方は、しっかりとメリットを得られます。

長くなるので、「建物の修繕費のお話し」はまた別のお話でいたします。

死んだら払わなくて済むのが住宅ローン

少し皮肉のようですが、「死ぬまで払えるのか?」と心配する方に言いたいのは、むしろ住宅ローンを組んで買うと、「死んだらローンを支払わなくて済む」ということです。

一家の大黒柱のお父さんが亡くなってしまったら、賃貸の場合は残されたご家族は、ずっと賃貸料を支払わなくてはいけません。

それを考えると、団体信用生命保険という生命保険が必ず付く住宅ローンを組んで家を買っておくのは、万が一の時の備えもしっかりとできると考えられます。

お父さんが亡くなってしまった場合、住宅ローンはその生命保険料で支払われるので、残されたご家族は電気水道・固定資産税などの支払いだけでその家に住み続けることができるのです。

家賃と固定資産税を比べると、圧倒的に家賃の方が高いです。

固定資産税は、もちろん物件によっても違います。

「土地建物の評価額」を行政が決めて固定資産税を計算するので、いくらかかるのか?は細かくはわかりません。

しかし東京都下の4LDKくらいの一軒家だと、固定資産税額は年間で10万円~20万円くらいの家がほとんどです。

家賃では、たとえ5万円の家賃だとしても年間60万円はかかってしまいますね。

そう考えると、住宅ローンを組んでマイホーム購入をすることが、果たして本当に借金地獄といえるのかどうか?

お父さんが亡くなった後のご家族のことを考えると、やはり住宅ローンを組んで家を買う方が、長期で見るとメリットの方が大きいとマイホーム不動産では考えています。

家を買うのは「借金地獄の始まり」ではなく「老後貯金の始まり」なんですよ!

もし住宅ローンを組むのが怖いなら、きちんと支払いの計算をしておくことが大事です。

無理のない範囲をしっかりと設定できれば、支払えなくなる方は非常に稀です。

でも家賃も支払えなくなった場合は賃貸も追い出されてしまい次に借りる物件に困窮する場合がほとんどですから、リスクはあまり変わらないような気がします。

老後の暮らしがどうなるのか?見比べてみると・・・

金利1% 3500万円を借りた時の35年支払い総額 41,495,580円

(金利4% 3500万円を借りた時の35年支払い総額 65,087,820円)

+

固定資産税を年10万円として55年支払うと550万円

+

建物修繕費用を500万円

で考えるとします。

そうすると、

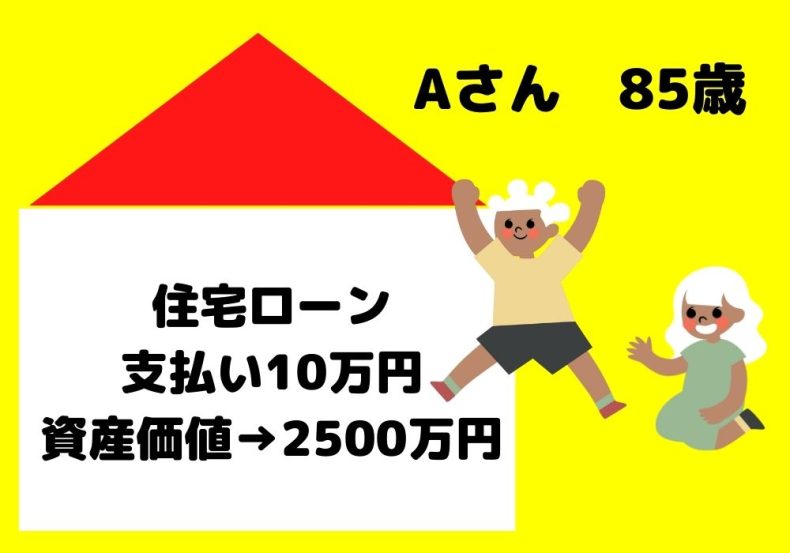

金利1%の時は51,495,580円が、Aさんが85歳までの支払額になりますね。

そして手元に残る資産価値=土地の売却価格ー売却の諸費用

という計算になります。

新築当時と土地相場が変わらないとすると、おおよその建売は注文建築より建物価格が安く済んでいますから、仮に建物を1000万円と仮定すると、

3500万円(土地建物価格)ー1000万円=土地価格2500万円

というざっくりとした計算としておきましょう。

土地相場価格はもちろん変化していきますが、ゼロになる確率は特に東京都内の場合は非常に低い確率になるかと思います。

さて、これに対して

Aさんが上記の賃貸に支払う総額 57,450,000円

30歳~55歳:3120万円+55歳~85歳2625万円

手元に残る資産価値:0円

となり、他に資産がないとなると少し哀しい感じの状況になってしまいます。

と考えると、やはりマイホーム購入は

「借金地獄の始まり」というよりも「老後貯金の始まり」ということが

言えるのではないでしょうか。

老後が心配なら、「大きい貯金箱」に住みましょう!

もし現金がたくさんあるなら、

もし実家にずっと住み続けられるなら、

もし田舎の実家を継ぐ未来があるなら、

別に家を購入することを、真剣に考えなくても良いと思います。

しかしものは考えようです!

「住宅ローンが重い・・・!」

と考えるよりも、

「貯金箱に住んでいる!」

と考えてみてはいかがでしょうか?

最後までお付き合いいただき、誠にありがとうございました!

この記事が少しでも皆様に楽しんで頂けたなら、とっても嬉しいです!

八王子市周辺で不動産を売りたい方、お探しの方は、ぜひお気軽にお声がけください。

お電話での相談はTEL:042-634-9527(東京都八王子市南町にございます)にお願いいたします。

(*火曜日水曜日定休/9:30~18:00)

(マイホーム不動産では率直なアドバイスを心がけており、八王子市周辺で「新築戸建」「売地」「中古戸建」「中古マンション」を購入希望の方、「土地の売却」「戸建売却」「マンション売却」希望の方は、個別相談もお受けしております。)

皆様のお越しを心よりお待ち申し上げております。

それではまた!